Jak rozliczyć kryptowaluty w Wielkiej Brytanii w 2023?

Ostatnia aktualizacja 27 marca, 2023 o 11:14 am.

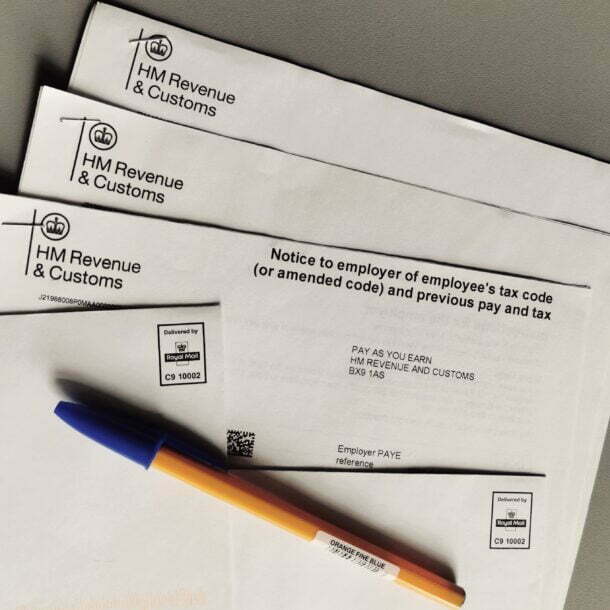

Rynek kryptowalut cały czas rośnie, a liczba inwestorów lub osób posiadających kryptowaluty w UK wynosi już kilka milionów. Tematem, który budzi wiele wątpliwości, jest sposób opodatkowania transakcji robionych kryptowalutami. Początkujący traderzy oraz osoby, które jeszcze nie uzyskują przychodów w kryptowalutach, mogą czuć się zdezorientowani. Z jednej strony słyszy się, że kryptowaluty zapewniają anonimowość. Z drugiej strony, że HMRC bierze pod lupę inwestorów krypto i trading kryptowalutami w Wielkiej Brytanii podlega opodatkowaniu podatkiem od zysków kapitałowych.

Jakby tego było mało, wiadomo też, że każdy rodzaj przychodu uzyskiwanego na terenie UK stanowi podstawę opodatkowania podatkiem dochodowym – Income Tax lub Corporation Tax i w niektórych przypadkach może powodować obowiązek naliczania składki ubezpieczenia National Insurance (NI). Jak więc rozliczać podatki od kryptowalut w Wielkiej Brytanii?

Kiedy trzeba rozliczać podatek od kryptowalut?

Zarówno handel kryptowalutami jak i otrzymywanie kryptowalut w ramach zapłaty za świadczenie usług, powodują konieczność rozliczenia się z podatku.

Handel kryptowalutami i wymiana

Handel kryptowalutami, podobnie jak inne zyski kapitałowe generuje obowiązek podatkowy i jest opodatkowany podatkiem od zysków kapitałowych Capital Gains Tax (CGT). Aby rozliczyć podatek Capital Gains Tax od kryptowalut, trader jest zobowiązany do przygotowania rozliczenia, które zawiera określone typy transakcji (opodatkowaniu podlega nie tylko sprzedaż kryptowalut i wymiana na walutę tradycyjną, także transakcje wymiany krypto na krypto są opodatkowane). Podatek jest naliczany i musi zostać odprowadzony do HMRC (brytyjskiego urzędu skarbowego), gdy zyski z handlu kryptowalutami przekroczą próg 6 000 GBP w skali roku (do kwietnia 2023 było to 12 300 GBP w skali roku).

A co w takim razie z przychodami uzyskiwanymi w kryptowalutach?

W przypadku osób, które uzyskują przychody w kryptowalutach, ale nie handlują kryptowalutami, nie ma obowiązku rozliczania podatku od zysków kapitałowych (Capital Gains Tax). Jednak przychody w kryptowalutach, czy to z tytułu świadczenia pracy, czy uzyskiwane jako zapłata typu non-cash payment za dostarczone towary i usługi stanowią podstawę opodatkowania podatkiem dochodowym (Income Tax) i mogą powodować obowiązek naliczania składki ubezpieczeniowej National Insurance (NI).

Jak rozliczać Capital Gains Tax od handlu kryptowalutami?

Rozliczenie podatku z tradingu kryptowalutami wymaga przygotowania dokładnego zestawienia zrealizowanych transakcji. Takie zestawienie służy do określenia podstawy do opodatkowania podatkiem Capital Gains Tax. Podatek od zysków kapitałowych jest naliczany, gdy przychód z transakcji kapitałowych, w tym z handlu kryptowalutami, przekroczy wartość kwoty wolnej od podatku od zysków kapitałowych.

- Od czego nalicza się Capital Gains Tax za handel kryptowalutami?

Podatek od handlu kryptowalutami nalicza się od różnicy pomiędzy ceną zakupu i sprzedaży waluty. Koszty realizacji transakcji stanowią w takim przypadku koszt uzyskania przychodu i pomniejszają tym samym podstawę opodatkowania podatkiem CGT. Dlatego tak ważne jest dokumentowanie transakcji i związanych z nimi kosztów, które można później uwzględnić w rozliczeniu tradera, które wysyła się do HMRC.

- Jakie transakcje nie podlegają CGT?

Wpłaty środków, które zasilają konto na giełdzie z kryptowalutami nie są uwzględniane w zestawieniu transakcji objętych CGT. Oprócz tego podatkiem od zysków kapitałowych nie są objęte też przychody uzyskiwane w krypto z tytułu świadczenia pracy czy dostawy towarów i usług, uzyskane jako płatność bezgotówkowa. Przy czym trzeba pamiętać, że przychody w kryptowalutach stanowią podstawę opodatkowania podatkiem dochodowym Income Tax.

- Jakie transakcje na kryptowalutach trzeba wykazać w rozliczeniu tradera?

Zestawienie transakcji tradera powinno zawierać wszystkie transakcje, jakie zrealizował on na każdej platformie kryptowalutowej w danym roku podatkowym. W zestawieniu należy uwzględnić wszystkie transakcje, które są objęte CGT, w tym:

- wymiana kryptowalut na waluty fiducjarne (FIAT),

- wymiana kryptowalut na inne kryptowaluty,

- użycie kryptowalut do płacenia za towary i usługi,

- przekazywanie kryptowalut innym osobom fizycznym.

Zestawienie zawierające dane na temat wszystkich transakcji tego typu pozwala oszacować wartość przychodu z handlu kryptowalutami, który stanowi podstawę opodatkowania podatkiem CGT.

- Jaka jest stawka podatku Capital Gains Tax?

Stawka podatku CGT zależy od wartości wszystkich przychodów uzyskiwanych na terenie Wielkiej Brytanii. Brytyjski urząd skarbowy stosuje dwa progi podatku CGT. W zależności od ogólnej wartości przychodów uzyskiwanych w skali roku podatek od kryptowalut może wynosić 10% lub 20%. Okres rozliczenia podatku CGT pokrywa się z rokiem podatkowym osób fizycznych.

- Kwota wolna od podatku Capital Gains Tax – kiedy trzeba zapłacić podatek?

Obowiązek odprowadzania podatku CGT zachodzi, gdy suma przychodów uzyskanych w skali roku z handlu kryptowalutami i innych przychodów z transakcji kapitałowych przekracza kwotę 12 300 GBP. Jest to wartość kwoty wolnej od CGT. Traderzy, którzy uzyskują w roku podatkowym przychody poniżej tej kwoty są zwolnieni z podatku CGT. Muszą jednak uwzględniać zestawienie zrealizowanych transakcji na platformach kryptowalutowych w rocznym zeznaniu podatkowym.

- Jak rozliczać stratę na transakcjach kryptowalutami?

Handel kryptowalutami jest obarczony pewnym ryzykiem. W sytuacji, gdy w danym roku podatkowym transakcje zawarte przez tradera przyniosły stratę, może zostać ona zaliczona jako koszt, podczas rozliczania transakcji w kolejnym roku podatkowym. Co ważne, nie ma żadnego ograniczenia czasowego, które limitowałoby rozliczenie ewentualnej straty. Będą one pomniejszać podstawę opodatkowania z tytułu handlu kryptowalutami w kolejnych latach tak długo, aż zostaną całkowicie skompensowane.

Kto powinien rozliczać podatek od kryptowalut w Wielkiej Brytanii?

Popularne w Wielkiej Brytanii giełdy kryptowalut są objęte nadzorem FCA (Financial Conduct Authority) – organizacji, która nadzoruje i reguluje rynek usług finansowych. To rozwiązanie, które systematyzuje rynek kryptowalut. Dzięki temu usługi finansowe realizowane w kryptowalutach stają się bardziej transparentne i bezpieczne, co powoduje, że coraz więcej firm i osób prywatnych chętnie korzysta z tej formy rozliczenia oraz inwestuje w kryptowaluty. Nadzór FCA nad giełdą kryptowalut sprawia, że giełdy, tak jak inne instytucje finansowe np. banki, są zobowiązane do przekazywania danych o traderach z UK do brytyjskiego urzędu skarbowego (HMRC).

Kryptowaluty objęte nadzorem to m.in.: Revoult, eToro, Gemini, Coinbase czy Biance. To narzędzie, które daje HMRC możliwość kontrolowania transakcji i traderów działających na tych platformach. Nie oznacza to jednak, że osoby i firmy handlujące kryptowalutami na innych giełdach są zwolnione z obowiązku rozliczania zawartych na nich transakcji. Wręcz przeciwnie. Rozliczenie transakcji kryptowalutami powinno zawierać zestawienie operacji zrealizowanych na każdej z giełd. Często brytyjscy traderzy zastanawiają się, czy na pewno są zobowiązani do ewidencjonowania transakcji zawieranych na egzotycznych giełdach. Odpowiedź na takie pytanie brzmi tak, ponieważ za miejsce przechowywania kryptowaluty (uzyskania przychodu z handlu krypto) uznaje się miejsce rezydencji podatkowej tradera (miejsce, w którym przebywa).

Rozliczenie podatku od kryptowaltut w Wielkiej Brytanii (UK) – sprawdź!

Jak bardzo przydatny był ten artykuł?

Kliknij gwiazdkę, aby ocenić.

Średnia ocena 4.5 / 5. Liczba głosów: 12

Na razie brak głosów! Bądź pierwszą osobą, która oceni ten artykuł.

Agnieszka Moryc

Dyrektor Zarządzająca, Admiral Tax. Ekspert w zakresie legalnej optymalizacji podatkowej, księgowości i rozwiązań typu offshore dla polskich przedsiębiorców. Jako znawca i praktyk biznesu dzieli się wiedzą także na łamach mediów zewnętrznych, m.in. Puls Biznesu, InnPoland, Infor, MamBiznes.News, Gazeta MŚP, Polish Express.Chętnie odpowiem na pytania. Mój mail to: [email protected]

Napisz do nas

Jesteśmy autoryzowani przez brytyjskie urzędy, DANE NASZYCH KLIENTÓW SĄ w 100% BEZPIECZNE

Admiral Tax is a brand within a group of esteemed accounting companies, including ZD Consulting Ltd, LMS Consulting Ltd, and Sepera College. Copyright 2025 by ZD Consulting Limited. All Rights Reserved.